ก.ล.ต. วิเคราะห์เหตุการณ์ความผิดปกติของราคาซื้อขาย DW ซีรีส์ DJI ในปี 2564 โดย นายพงศธร ปริญญาวุฒิชัย ฝ่ายวิจัย สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.)

จากเหตุการณ์ราคาซื้อขายที่ผิดปกติของ DW ที่มีหลักทรัพย์อ้างอิงเป็น Dow Jones Index (DW-DJI) ในเดือนกันยายน 2564 โดยมีสาเหตุมาจากระบบคำนวณราคาของผู้ดูแลสภาพคล่อง (Market Maker) ทำงานผิดพลาดและได้ทำการส่งคำสั่งเสนอซื้อของ DW-DJI ที่สูงกว่าราคาตามทฤษฎีเข้าไปในช่วงเปิดตลาดของวันที่ 15 กันยายน 2564 และเกิดการจับคู่ซื้อขายกับผู้ลงทุน ทำให้ผู้ลงทุนที่ส่งคำสั่งขายในช่วงเปิดตลาดได้กำไรในสัดส่วนที่สูงมากจากเงินที่ลงทุนไป ซึ่งแม้ว่าผู้ดูแลสภาพคล่องได้หยุดการส่งคำสั่งซื้อทันที แต่ในเวลาต่อมากลับมีบัญชีจำนวนมากเข้ามาซื้อขายเพราะหวังที่จะทำกำไรจากเหตุการณ์นี้เช่นเดียวกัน ด้วยเหตุนี้จึงเป็นที่มาของการศึกษาถึงพฤติกรรมและลักษณะบัญชีของผู้ซื้อขาย DW-DJI ในกลุ่มนี้ว่ามีความแตกต่างกันตามช่วงเหตุการณ์ที่ศึกษาหรือไม่

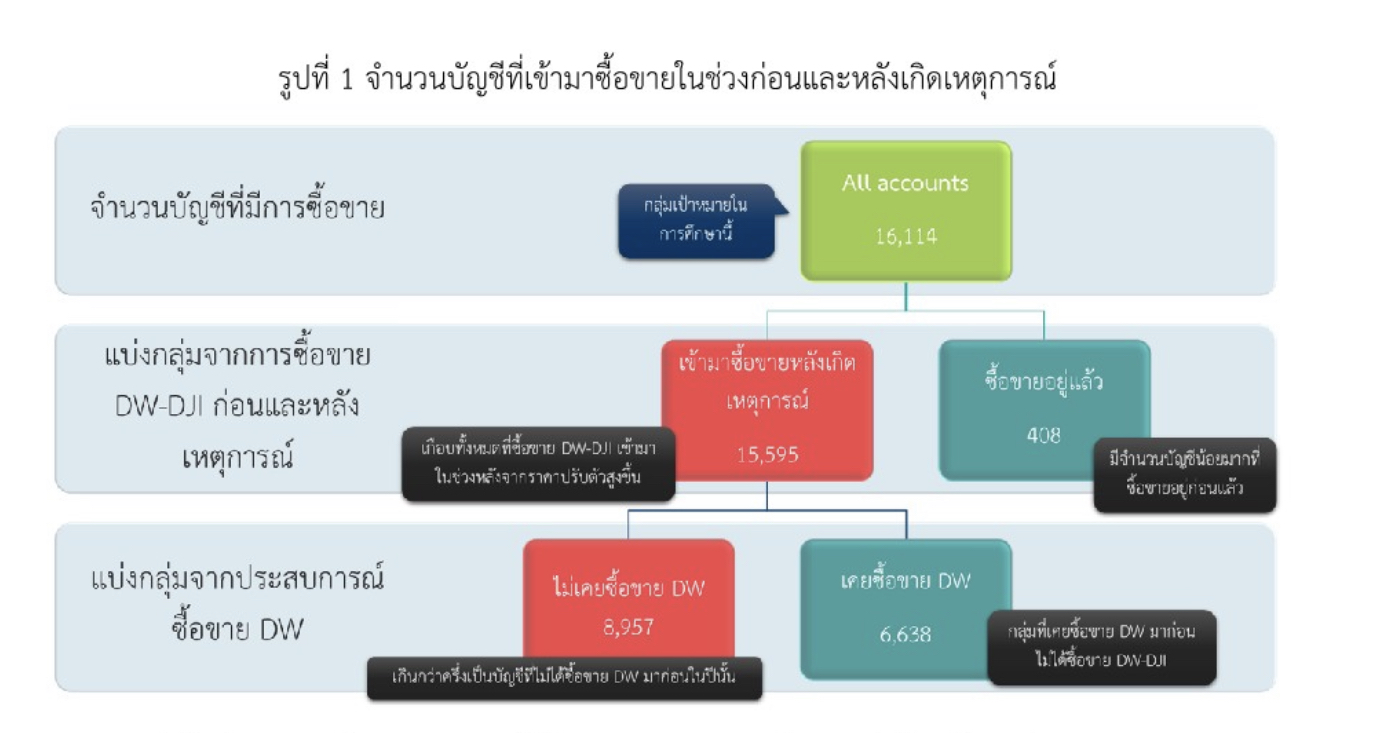

ภาพรวมของบัญชีที่เข้ามาซื้อขายใน DW รุ่นนี้มีอยู่ทั้งหมด 16,114 บัญชี ซึ่งบัญชีเกือบทั้งหมดหรือประมาณ 99% ที่เข้ามาซื้อขายนั้นเป็นการซื้อขายผ่านช่องทาง Internet trading ไม่ได้เป็นการส่งคำสั่งผ่านผู้แนะนำการลงทุน (IC) และมีขนาดพอร์ตการลงทุนอยู่ในช่วง 20,000 – 1,000,000 บาท ซึ่งเมื่อทำการแยกกลุ่มบัญชีออกตามช่วงเวลาที่เข้ามาซื้อขาย โดยแบ่งข้อมูลของจำนวนบัญชีออกเป็น 2 กลุ่มตามช่วงเวลาคือ ช่วงก่อนเหตุการณ์ (ก่อนวันที่ 15 กันยายน 2564) และหลังจากเกิดเหตุการณ์ (ตั้งแต่วันที่ 15 – 17 กันยายน 2564) พบว่าบัญชีส่วนใหญ่กว่า 90% เข้ามาในช่วงหลังเกิดเหตุการณ์ ซึ่งเมื่อนำจำนวนบัญชีในกลุ่มนี้มาวิเคราะห์โดยแบ่งตามประสบการณ์ในการซื้อขาย พบว่ามากกว่าครึ่งหนึ่งของบัญชีในกลุ่มนี้เป็นผู้ซื้อขายที่ไม่มีประสบการณ์ซื้อขายใน DW มาก่อน (รูปที่ 1)

โดยสาเหตุสำคัญที่ทำให้คนเริ่มเข้ามาซื้อเป็นจำนวนมากนั้นมาจากปัจจัยทางด้านราคาของ DW-DJI ที่มีการปรับตัวสูงขึ้นอย่างมาก ณ ช่วงตอนที่เปิดตลาด รวมไปถึงกระแสข่าวว่ามีคนสามารถทำกำไรได้เป็นจำนวนมากจากเงินลงทุนที่ไม่เยอะ จึงทำให้คนจำนวนมากแห่เข้ามาซื้อขายเพราะคิดว่าสามารถทำไรจากช่วงเวลาที่ราคาเกิดความผันผวนสูงนี้ได้ โดยเชื่อว่าสามารถเข้ามาซื้อและสามารถขายออกไปก่อนที่ราคาจะมีการปรับตัวลง ซึ่งพฤติกรรมประเภทนี้อาจอธิบายได้จาก behavioral biases ของผู้ลงทุนที่มักจะเชื่อว่ามีโอกาสที่จะได้กำไรสูงเกินจริง ในขณะที่ประเมินความเสี่ยงที่จะขาดทุนต่ำกว่าความเป็นจริง

ทั้งนี้ เมื่อนำบัญชีในแต่ละกลุ่มมาใช้ศึกษาพฤติกรรมของผู้ลงทุนที่เข้ามาซื้อขายในช่วงหลังเกิดเหตุการณ์ความผิดปกติของราคาว่า มีสัดส่วนของน้ำหนักในการลงทุน DW-DJI สอดคล้องกับขนาดของบัญชีหรือไม่ โดยใช้วิธีคิดสัดส่วนในการลงทุนของแต่ละบัญชีนั้น มีตัวอย่างดังนี้

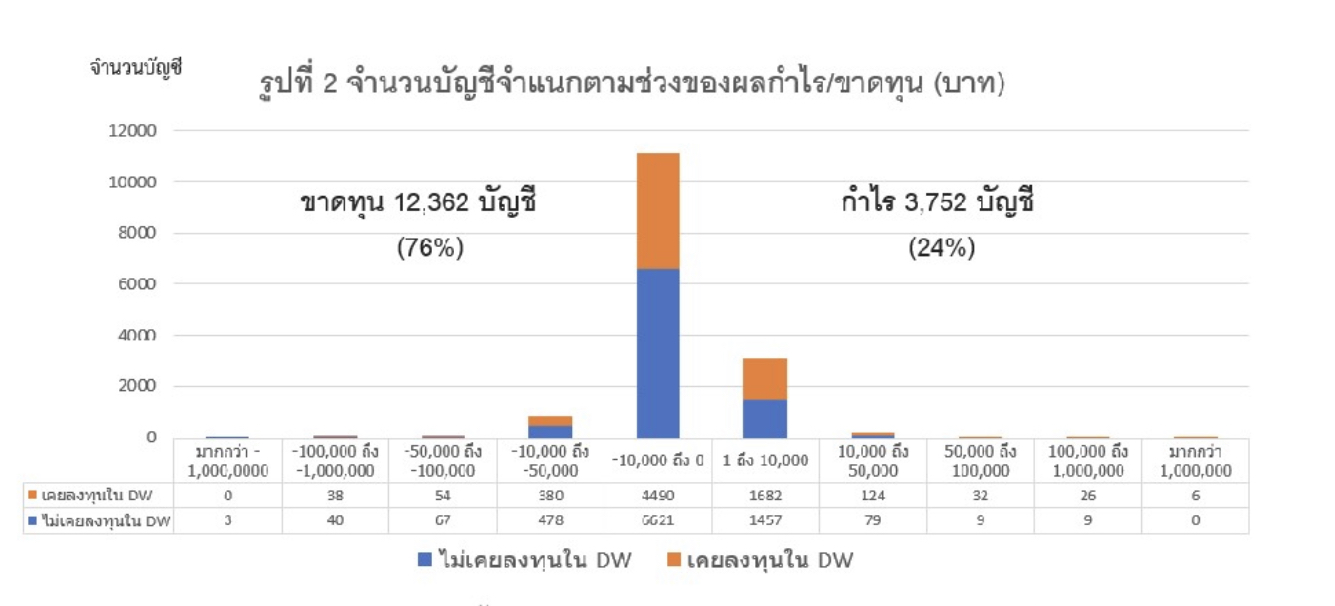

เมื่อนำมาคำนวณสัดส่วนของการลงทุนในแต่ละกลุ่ม โดยแบ่งตามขนาดของบัญชีพบว่า ผู้ลงทุนมีพฤติกรรมการลงทุนที่มีลักษณะแบบ overtrade ซึ่งจะยิ่งพบได้มากในกลุ่มบัญชีที่มีขนาดเล็ก (0 – 5,000 บาท) โดยหากมองถึงความเสี่ยงที่ได้รับจากการเข้าซื้อ DW ในเหตุการณ์นี้นั้น นอกจากปัจจัยทางด้านราคาที่มีความผันผวนสูงแล้ว ยังมีเรื่องของอายุคงเหลือของ DW ที่ใกล้จะหมดอายุในอีก 3 วัน ซึ่งก็เป็นไปได้ว่าผู้ซื้อขายบางคนในกลุ่มที่นำมาทำการศึกษานี้ อาจไม่ได้มีความเข้าใจถึงลักษณะของตัวผลิตภัณฑ์ DW ที่เพียงพอ เพราะมากกว่าครึ่งหนึ่งในกลุ่มที่ทำการศึกษานี้เป็นคนที่ไม่เคยมีประสบการณ์ในการซื้อขาย DW มาก่อน อย่างไรก็ดี เมื่อมองภาพรวมของผู้ที่เข้ามาซื้อขาย DW ในเหตุการณ์นี้ พบว่ามีผลตอบแทนที่ขาดทุนโดยคิดเป็นสัดส่วนประมาณ 76% โดยเมื่อสังเกตสัดส่วนของบัญชีที่ขาดทุนส่วนใหญ่นั้นจะเป็นบัญชีที่ไม่เคยลงทุนใน DW มาก่อน ขณะที่ในส่วนของฝั่งที่กำไรนั้นมีสัดส่วนของผู้ที่มีประสบการณ์ใน DW ที่มีจำนวนมากกว่า (รูปที่ 2)

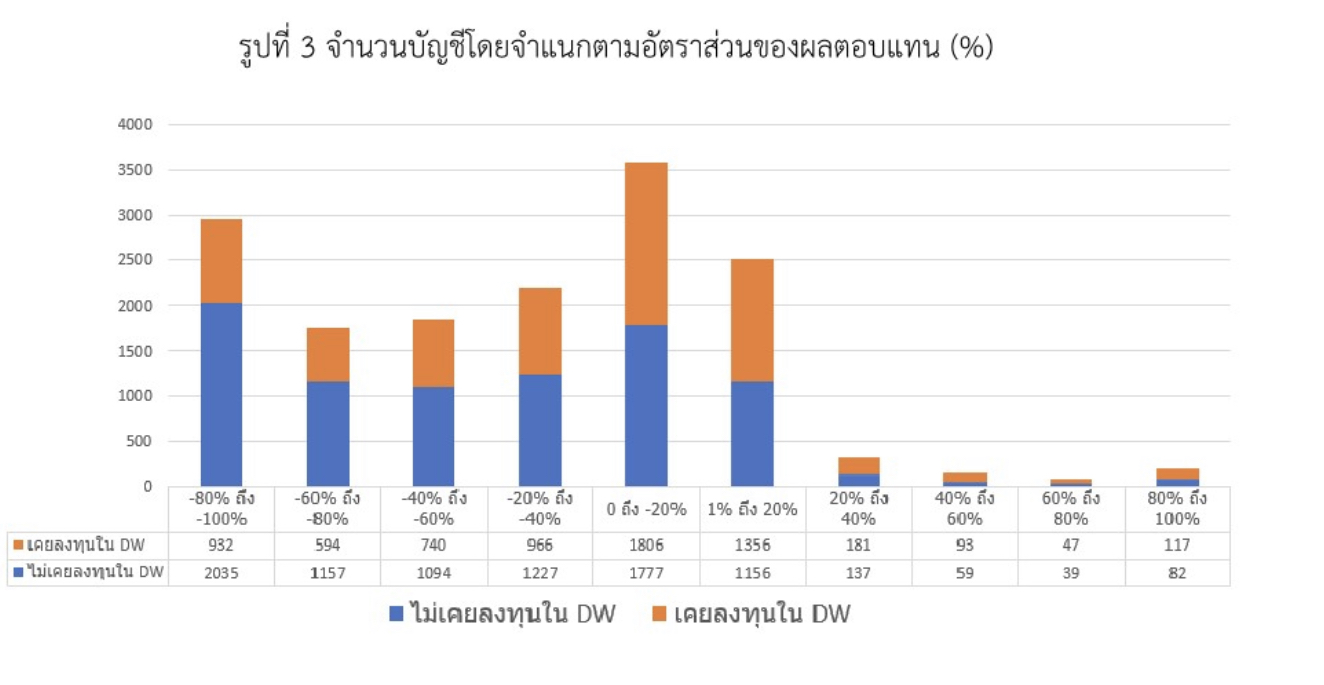

เมื่อคิดผลตอบแทนของผู้เข้ามาซื้อขายโดยแบ่งตามสัดส่วนของกำไร/ขาดทุนตามอัตราส่วนผลตอบแทน พบว่าในกลุ่มของผู้ที่ขาดทุนช่วง -80% ถึง -100% นั้นมีสัดส่วนถึง 20% จากจำนวนบัญชีทั้งหมด (รูปที่ 3) ซึ่งแสดงให้เห็นถึงพฤติกรรมของผู้ซื้อขายจำนวนมากที่มีลักษณะเป็น overtrade โดยจะเห็นได้ว่าสัดส่วนของฝั่งที่ขาดทุนนั้นส่วนมากก็จะเป็นบัญชีที่ไม่เคยเคยลงทุนใน DW มาก่อน เช่นเดียวกันกับการแบ่งกลุ่มของผลตอบแทนที่วัดด้วยมูลค่า

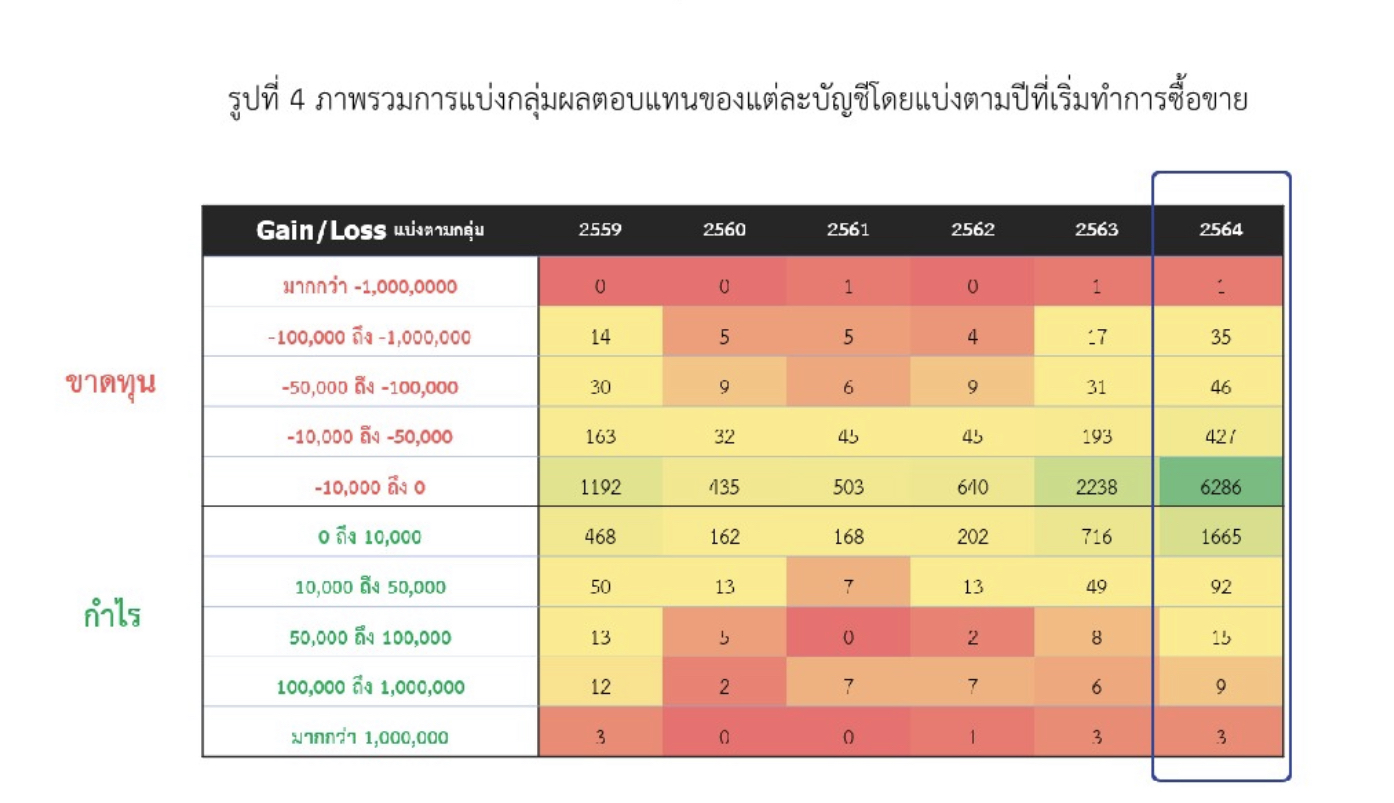

ประเด็นสุดท้ายที่จะมาศึกษานั้นจะดูว่าบัญชีที่เข้ามาซื้อขายส่วนใหญ่เป็นผู้ลงทุนที่มีประสบการณ์ในตลาดมากน้อยเพียงใด โดยจะดูจากปีที่เริ่มทำการซื้อขายของบัญชีในกลุ่มศึกษานี้ ซึ่งจากข้อมูลพบว่าบัญชีส่วนใหญ่ที่เข้ามาซื้อ DW ในเหตุการณ์นี้เริ่มซื้อขายในปี 2564 ซึ่งอาจสามารถอนุมานได้ว่าบัญชีส่วนใหญ่ในกลุ่มนี้เป็นผู้ลงทุนหน้าใหม่ โดยหากดูจากจำนวนบัญชีในฝั่งที่ขาดทุนนั้นจะเห็นได้ว่าเป็นผู้ลงทุนในกลุ่มนี้มากที่สุด (รูปที่ 4)

จากผลลัพธ์ที่ผ่านมาแสดงให้เห็นว่าการมีประสบการณ์ในการลงทุนใน DW นั้นถือว่าเป็นตัวแปรสำคัญที่แสดงให้เห็นถึงแนวโน้มที่จะสามารถทำผลตอบแทนได้ดีกว่ากลุ่มที่ขาดประสบการณ์ สาเหตุมาจากบัญชีที่มีประสบการณ์เหล่านี้ อาจจะมีการประเมินความเสี่ยงของผลิตภัณฑ์ได้ดีกว่า หรือมีการลงทุนในสัดส่วนที่เหมาะสมกับขนาดบัญชี รวมถึงมีการบริหารความเสี่ยงที่ดีในการหาจุดออกเพื่อยอมตัดขาดทุนให้น้อยที่สุด ทั้งนี้ หวังเป็นอย่างยิ่งว่า ผลลัพธ์ของบทศึกษานี้จะช่วยสะท้อนให้เห็นผลกำไรขาดทุนของผู้ซื้อขายในแต่ละช่วงเวลารวมไปถึงประสบการณ์ในการลงทุนใน DW และความเข้าใจในลักษณะของผลิตภัณฑ์ที่ไปลงทุน เพื่อให้ผู้ลงทุนตระหนักถึงการพิจารณาอย่างรอบคอบก่อนตัดสินใจเข้ามาซื้อขายในสถานการณ์ที่โอกาสในการทำกำไรอาจไม่ได้มีมากดังที่คาดหวังไว้ และสำหรับผู้ที่สนใจจะลงทุน DW สามารถอ่านบทความเรื่อง “เช็กตัวเองก่อนลงทุน รู้จัก DW ดีพอหรือยัง?” เพื่อศึกษาเพิ่มเติมหรือติดตามได้ที่ www.smarttoinvest.com

หมายเหตุ : ข้อคิดเห็นที่ปรากฏในบทความนี้เป็นความเห็นของผู้เขียน ซึ่งไม่จำเป็นต้องสอดคล้องกับความเห็นของสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์